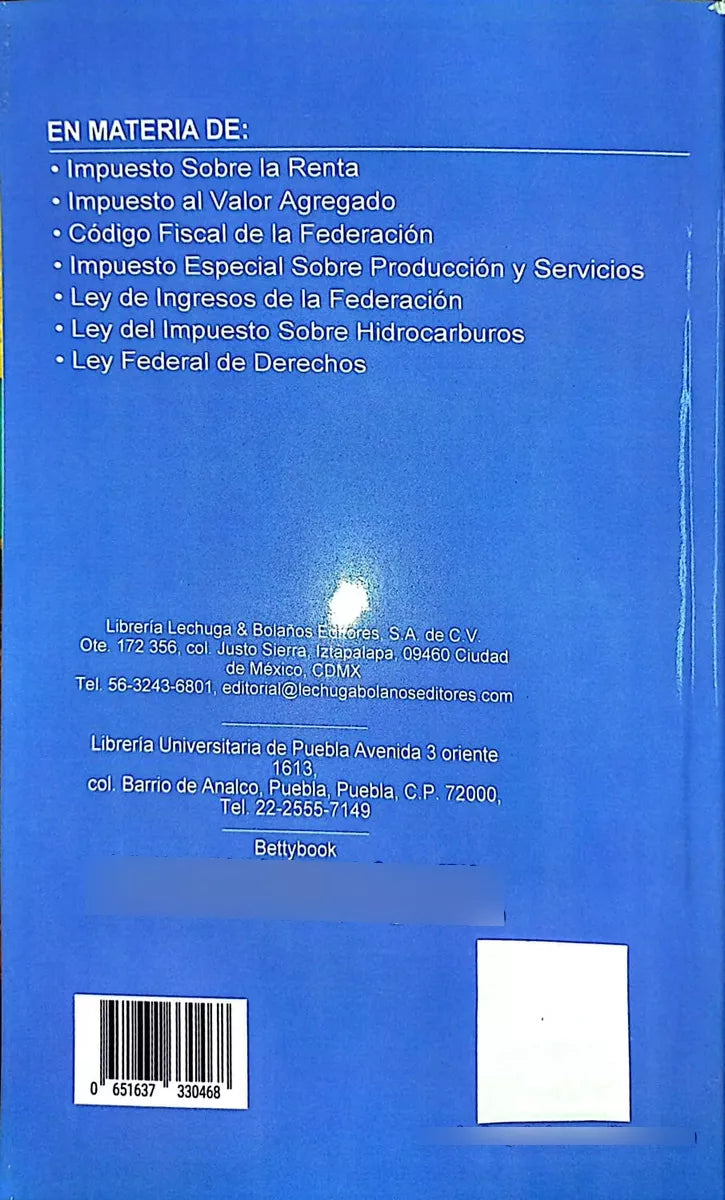

SINOPSIS

Este libro describe, de forma clara y precisa, la gran mayoría de las inconsistencias legales en las que pueden incurrir y han incurrido en estos últimos años las autoridades fiscales federales en el ejercicio de sus facultades de comprobación, así como señala aquellas tesis de jurisprudencia vigentes emitidas por la Suprema Corte de Justicia de la Nación aplicables a cada caso, también incluye aquellas facultades de la autoridad mediante las cuales presume que el contribuyente ha llevado a cabo operaciones inexistentes (conforme a la última reforma del 25 de junio de 2018 al Código Fiscal de la Federación) y refiere los medios de defensa aplicables. Asimismo, este libro, fruto de un trabajo de muchos años, en sus anexos le proporciona al lector algunos formatos de medios de defensa . Única en su tipo, la presente obra le otorga al contribuyente, al estudioso del derecho, al contador y a los abogados postulantes, los elementos esenciales para un análisis eficaz sobre la legalidad de los actos de comprobación de las autoridades fiscales federales, por lo que constituye, en sí misma, una herramienta indispensable para la preparación de una oportuna y exitosa defensa jurídica.

INDICE:

CAPÍTULO 1

FUNDAMENTO CONSTITUCIONAL DE LOS IMPUESTOS

1.1 El gasto público y el presupuesto de egresos

1.2 Facultad de la Federación para crear impuestos

1.3 Facultad de los Estados para crear impuestos y la coordinación fiscal

1.4 Facultad extraordinaria del Poder Ejecutivo para crear impuestos al comercio exterior

1.5 Principios constitucionales de las contribuciones

CAPÍTULO 2

LAS FACULTADES DE COMPROBACIÓN DE LAS AUTORIDADES FISCALES

2.1 El acto administrativo y su marco teórico

2.2 Autoridades fiscales federales del SAT que cuentan con facultades de comprobación

2.3 La visita domiciliaria

CAPÍTULO 3

REVISIÓN DE DICTAMEN

3.1 Breves Antecedentes

3.2 El procedimiento de revisión secuencial

3.3 La debida fundamentación en las facultades de revisión del dictamen

CAPÍTULO 4

REVISIÓN DE GABINETE

4.1 Inicio de la revisión de gabinete

4.2 Solicitud de información de la revisión de gabinete

4.3 Duración de la revisión de gabinete

4.4 El oficio de observaciones

CAPÍTULO 5

REVISIÓN ELECTRÓNICA

5.1 El procedimiento de revisión electrónica por parte del SAT

5.2 El procedimiento administrativo de revisión electrónica

5.3 El juicio de amparo en contra de la revisión electrónica

5.4 ¿Qué hace distinta una revisión electrónica de una revisión tradicional

5.5 La certeza jurídica y la interdicción de la arbitrariedad

CAPÍTULO 6

LA PRESUNCIÓN DE OPERACIONES INEXISTENTES COMO UNA MEDIDA PREVIA AL EJERCICIO DE FACULTADES DE COMPROBACIÓN DEL SAT

6.1 La aplicación al Contribuyente del artículo 69-B del Código Fiscal de la Federación

6.2 El nuevo procedimiento administrativo de presunción de operaciones inexistentes (reforma del 25 de junio de 2018)

6.3 Inconsistencias legales de la reforma al artículo 69-B del Código Fiscal de la Federación

6.4 El ejercicio de la presunción de operaciones inexistentes a través de la visita domiciliaria

6.5 ¿Qué debe entenderse para efectos fiscales por simulación de operaciones?

6.6 La Presunción de operaciones inexistentes cuando el contribuyente que presumiblemente emitió los CEDES que amparan las operaciones inexistentes no se encuentre localizable

6.7 Juicio de amparo en contra de la presunción de operaciones inexistentes

6.8 El juicio de nulidad en contra de la presunción de operaciones inexistentes

CAPÍTULO 7

RESPONSABILIDAD DE LAS AUTORIDADES FISCALES FEDERALES

7.1 ¿En qué casos tendrá la posibilidad el particular de reclamar de la autoridad el pago de daños y perjuicios por concepto de indemnización?

7.2 ¿Cómo deberá pagarse una indemnización por responsabilidad patrimonial del Estado derivada de una actividad administrativa irregular?

7.3 ¿Cómo se deberá calcular el monto de la indemnización por daños y perjuicios?

CAPÍTULO 8

EL RECURSO DE REVOCACIÓN, EL JUICIO DE NULIDAD Y EL JUICIO DE AMPARO COMO MEDIOS DE DEFENSA JURÍDICA CONTRA LOS ACTOS DERIVADOS DE LAS VISITAS DOMICILIARLAS DEL SAT

8.1 El recurso de revocación, causales de procedencia y plazo para su presentación

8.2 El recurso de revocación exclusivo de fondo

8.3 El procedimiento contencioso administrativo. Organización y competencia del TEJA

8.4 El juicio de amparo

CAPÍTULO 9

LA INEXISTENCIA DE OPERACIONES VINCULADAS A PÉRDIDAS FISCALES DEL CONTRIBUYENTE

9.1 El procedimiento administrativo que debe seguir el SAT para la aplicación del 69-B bis del CEE

9.2 Consideraciones legales respecto del artículo 69-B bis del CFF

ANEXOS

EN CASO DE REQUERIR FACTURA

DIRIGIRSE A:

www.libreriauniversitariadepuebla.com